Dólar, petroyuan, blue e inflación

Alejandro A. Tagliavini

Senior Advisor, The Cedar Portfolio. Miembro del Consejo Asesor del Center on Global Prosperity, de Oakland (California). Galardonado con el Premio a la Libertad, otorgado por Fundación Atlas para una Sociedad Libre.

En la anterior columna –Las criptomonedas (y el metaverso) un universo para la paz– decía que EE.UU. está utilizando el poder económico de que dispone para aislar a Rusia, lo que tendrá un efecto boomerang, entre otras cosas, se aceleraran los esfuerzos para esquivar al dólar (USD), buscando otras opciones, y reducir las reservas internacionales en esa moneda.

Por cierto, quizás años atrás tenía sentido “dolarizar” a la Argentina, pero como están las cosas, y dada la inflación muy alta en términos históricos del USD, esto ha perdido sentido. La solución ideal -por idealista- sería eliminar el inmoral curso forzoso. Lo he dicho antes, pero lo repetiré hasta el hartazgo porque es la base filosófica: la violencia destruye, como ya lo explicó Aristóteles en su Metafísica. Esto es, cada vez que se usan armas -que se disparen o solo amenacen- para imponer algo que no se da naturalmente, espontáneamente, se está destruyendo. Así, cada vez que el Estado utiliza su poder de policía -o militar- para forzar cualquier ley o regulación, está destruyendo a la sociedad.

Pero bueno, volviendo a la coyuntura, para tener una idea de lo descontrolada -y bizarra- que está la situación en EE.UU. digamos que la tasa de interés de las hipotecas a 30 años sube hasta el 4,16% siendo que el IPC crece al 7,9% anual, cuando en los 80, con un IPC creciendo al 14,76%, la tasa hipotecaria a 30 años llegaba al 18,63%.

En fin, aunque pasaran todavía unos años, lo cierto es que en algún momento el USD dejará de ser la moneda internacional que es hoy. Además de lo que mencionaba en la columna anterior, uno de los elementos básicos de los últimos 40 años, fue un sistema financiero global basado en el petrodólar: un mundo en el que los productores de petróleo venden su producto por USD, apoyándolo explícitamente como moneda de reserva mundial y, en el proceso, respaldando la posición de EE. UU. como la superpotencia financiera, al tener la capacidad de emitir a voluntad la moneda global, los billetes que fueran necesarios para financiar el gasto estatal a discreción, provocando una inflación que paga , literalmente, el mundo entero.

Hoy la mayoría de las ventas mundiales de petróleo -alrededor del 80%- se realizan en dólares, y los saudíes comercializan sus 6,2 M de barriles diarios exclusivamente en USD desde 1974 por un acuerdo con la administración Nixon. Pero esto claramente empieza a cambiar. El Wall Street Journal publicó un informe de gran éxito, asegurando que Arabia Saudita está en conversaciones para fijar el precio en yuanes de sus ventas de petróleo a China, que es el mayor importador global de crudo, y que compra más del 25 % del petróleo que exportan los saudíes.

Por otro lado, disminuye la relación económica entre Arabia Saudita y EE.UU. que se ha convertido en uno de los principales productores de petróleo del mundo, un marcado revés con respecto a la década de 1980, cuando importaba 2 M de barriles de crudo saudí por día, cifra que se ha reducido a menos de 500.000 en diciembre de 2021. Por el contrario, las importaciones de petróleo de China se han disparado en las últimas tres décadas, en línea con su economía en expansión. Arabia Saudita fue el principal proveedor de crudo de China en 2021, vendiendo 1,76 M de barriles por día, seguido de Rusia con 1,6 M.

Esto impulsaría la posición de la moneda china y la encaminaría a convertirse en una moneda de reserva mundial, el petroyuan. Además, para China el uso de dólares se ha convertido en un peligro destacado por las sanciones de EE.UU. a Irán y a Rusia. De todos modos, insisto, será un proceso lento, entre otras cosas porque el mercado desconfía de la moneda china debido, precisamente, a los estrictos controles que Beijing mantiene sobre ella, es decir, a la coacción que mantiene sobre su moneda.

Yendo al dólar y su depreciación intrínseca dado el exceso de emisión, el índice dólar, que sigue la evolución de esta moneda con respecto a una cesta de otras seis divisas principales, irónicamente se mantiene firme debido a que las otras denominaciones se envilecen aún más dado que sus bancos centrales emiten, también, desaforadamente inundando al mercado de moneda y, por tanto, depreciando su valor.

La Fed subió su tasa de interés clave en 25 puntos básicos la semana pasada por primera vez desde 2018. Los operadores se centran ahora en la posible velocidad y tamaño de las futuras alzas después de que las agresivas declaraciones del presidente de la Fed impulsaran las expectativas de un ciclo de ajuste más rápido, y proyectaría seis subidas más de ese volumen este año.

Por su parte, el rendimiento de los bonos del Tesoro estadounidense a dos, cinco, 10 y 30 años han registrado su cota más alta desde 2019 mostrando que el mercado desconfía cada vez más de los papeles nominados en USD:

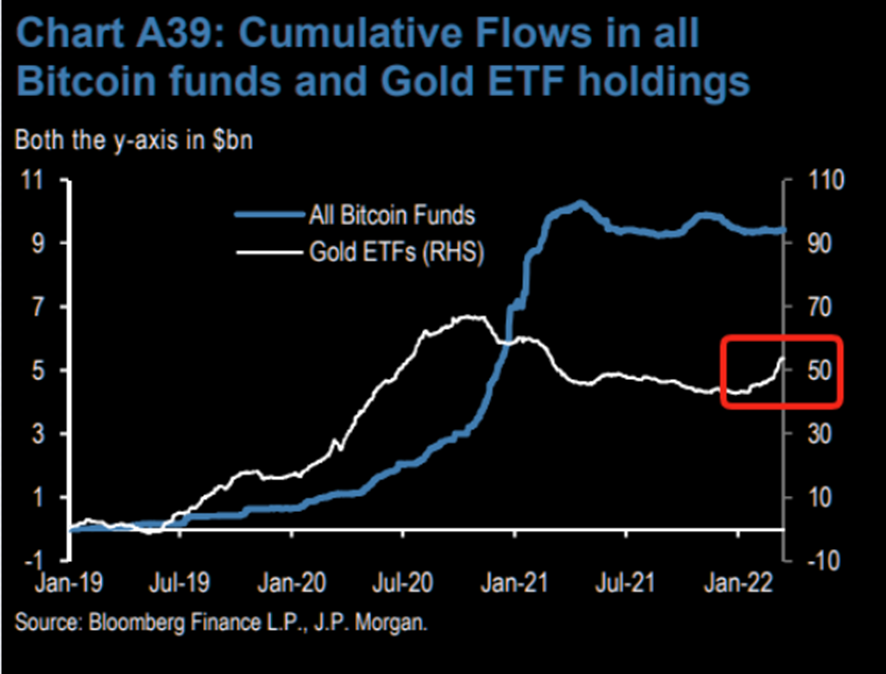

Y los inversores se vuelcan a los commodities, al oro y a las crypto. En el gráfico siguiente se ve el claro aumento de los flujos hacia los fondos Bitcoin (BTC) y ETF de oro:

El BTC ha seguido de cerca a la inflación, al IPC. En este gráfico se observa su correlación con el “US 10 year breakevens” que mide las expectativas de inflación en los próximos diez años:

Y, aunque el BTC está lejos de establecerse como moneda, lo cierto es que, históricamente, sencillamente porque al mercado de momento le da la gana, le viene ganado al oro:

Incluso su principal desventaja, la volatilidad, ha venido cayendo:

Por cierto, muchos se asustan porque los Estados quieren cada vez más regular las cryptos porque les temen, se dan cuenta de que es un modo eficaz de evadir sus imposiciones coactivas pero, precisamente, eso es lo que lo fortalecerá: es que las crypto no pueden ser coaccionadas por los gobiernos que pueden, eventualmente, coaccionar a las personas, pero no a las crypto en sí mismas, entonces, cuánto más se intente violentar a las personas, más valor adquirirá la posibilidad de escaparse, o sea que más valor adquirirán las crypto.

De hecho, a pesar de todas las amenazas incluso muchos inversores institucionales están comprando. Entre las últimas novedades, Bridgewater Associates, el hedge fund más grande del mundo con USD 150.000 M bajo gestión, planea respaldar un fondo criptográfico por primera vez, aunque de momento no invertirá directamente en criptoactivos, según CoinDesk.

Entretanto, habas se cuecen en Argentina. Asusta el dato de “inflación”, la suba del IPC en rigor, del mes de febrero del 4,7%. A ver. Como dice Roberto Cachanosky, “No es que los costos determinan los precios, sino que los precios que está dispuesta a pagar la gente por cada producto son los que determinan los costos en que pueden incurrir los productores”.

Es decir, los precios son los que la gente está dispuesta a pagar y, si quiere algo y tiene más billetes en la mano, sencillamente estará dispuesta a pagar más por ese bien. De aquí que la inflación -el exceso de emisión sobre la demanda- tenga una estrecha relación con la suba del IPC, pero no son la misma cosa. Ya que, según el precio que está dispuesta a pagar, el productor está dispuesto a producir, o no, según las ganancias que le queden después de descontar los costos.

Así, los precios son un lenguaje entre productor y consumidor para ver cuánto y qué debe producirse. El IPC marca estos precios que pueden acomodarse según las circunstancias, por ejemplo, desde que comenzó la guerra en Ucrania -pero por sobre todo desde que comenzaron las sanciones a Rusia que complican el comercio internacional- algunos precios han subido alentando a más productores a entrar en el negocio y paliar la escasez circunstancial y/o a los consumidores a buscar alternativas.

En cualquier caso, insisto, la inflación es otra cosa, es la devaluación del peso por exceso de emisión sobre la demanda y su mejor medición, dada que es la referencia más libre, es la devaluación respecto del dólar blue, o dicho más popularmente, la suba del precio del blue es lo que marca con mayor claridad la inflación.

En el siguiente gráfico de Invecq puede verse cómo la suba del IPC y la devaluación oficial están completamente desconectados lo que verifica que no tienen nada que ver una cosa con otra:

Desde que Alberto Fernández llegó al gobierno, el IPC, con precios controlados y con tarifas y tipo de cambio pisados, creció el 113% en tanto que el dólar blue subió 180%. De modo que, solo para ponerse a tono con la verdadera inflación, marcada por el blue, el IPC todavía tiene un recorrido del 67% debido al atraso provocado por los controles de precios que, como se ve en el siguiente gráfico de Confederaciones Rurales Argentinas, de nada han servido:

Por cierto, además de los controles de precios, también influyen negativamente los subsidios como -el peor de todos- el subsidio al dólar oficial pagado por todos, aunque en primera instancia por los exportadores, que sirve, entre otras cosas, para que miles de paraguayos crucen la frontera para comprar hasta celulares a mitad de precio que en Miami.

Si la relación pesos/blue se mantiene relativamente estable estas últimas semanas es porque el dólar ya tiene una inflación intrínseca del 8% y porque la relación emisión/demanda de pesos actual está relativamente controlada -sobre todo comparada con la emisión del 2020- teniendo en cuenta que, si bien se consume menos valor dada la caída del poder adquisitivo, se demandan más pesos nominales -irónicamente- debido a la inflación.

Últimos 5 Artículos del Autor

16/05 |

Reason Weekend 2024

10/07 |

Freedom Fest - Las Vegas

.: AtlasTV

.: Suscribite!