Llegó la hora de pagar la fiesta de las cuarentenas

Alejandro A. Tagliavini

Senior Advisor, The Cedar Portfolio. Miembro del Consejo Asesor del Center on Global Prosperity, de Oakland (California). Galardonado con el Premio a la Libertad, otorgado por Fundación Atlas para una Sociedad Libre.

La violencia no es gratis, destruye… o acaso creían que cerrar países enteros, confinar ciudades utilizando la fuerza policial no traería consecuencias. Para decirlo rápidamente, las cuarentenas y demás restricciones coactivamente impuestas por los gobiernos -y avaladas por una gran mayoría de la población, muy asustada- obviamente produjeron una muy fuerte caída en casi todas las actividades.

Y, frente a este desplome violentamente producido por los Estados, no se les ocurrió mejor idea que “estimular” regalando dinero -inyectando billetes como si se pudiera crear riqueza de la nada- que se gastó con alevosía, quedando ahora una deuda imposible de pagar con lo cual hay que ajustar de hecho, vía inflación y vía encarecimiento artificial del crédito que dificultará aún más la producción y el consumo.

Ahora, y no dicho esto con ánimo revanchista, se advirtió reiteradamente que las cuarentenas provocarían un daño muy superior, exponencialmente superior, a lo que, supuestamente, evitaría. Es muy importante que quienes promovieron y ejecutaron estas restricciones primero entiendan que jamás debe actuarse bajo el influjo del miedo y, luego, que comprendan que deben disculparse porque de otro modo, si no se reconoce el fallo, la humanidad continuará auto destruyéndose. Por cierto, pensar que será la naturaleza la que destruya al hombre es extremadamente estúpido e incoherente.

Pero vayamos al análisis frio. La Reserva Federal elevó el miércoles su tasa de interés objetivo en tres cuartos de punto porcentual con la intención de frenar un repunte, pero resulta que se decide después de que datos mostraron escasos avances en su batalla hasta el presente, y «devolver a su objetivo del 2%» a la “inflación”, en rigor, la suba del IPC que refleja relativamente a la inflación real gracias a que en EE.UU. los precios son relativamente libres.

También seguirá reduciendo las tenencias de bonos del Tesoro y deuda hipotecaria, siguiendo el camino que ya fijó en la reunión de mayo. Además, adelantaron que un aumento de tres cuartos de punto o de medio punto sería «muy probablemente» el resultado apropiado de la próxima reunión del banco central a finales de julio.

Pero claro, como confunden inflación con suba del IPC, la Fed culpa parcialmente a “la guerra en Ucrania y las políticas de confinamiento de China” cuando estos hechos, sin dudas provocan variaciones en algunos precios, pero no inflación que es la depreciación de la moneda por exceso de emisión. Irónicamente, y esto puede confundir, el dólar -el índice DXY- se “revaloriza” pero solo respecto de las otras monedas que tienen una depreciación aun mayor.

La medida elevó la tasa de interés de los fondos federales de corto plazo a un rango de entre el 1,50% y el 1,75%, y los funcionarios de la Fed proyectaron un aumento de la tasa hasta el 3,4% a finales de este año y hasta el 3,8% en 2023, lo que supone un cambio sustancial respecto a la mediana de las proyecciones de marzo, que preveían un alza al 1,9% este año.

Como el fuerte endurecimiento de las condiciones financieras pesará sobre el crecimiento, ahora la Fed considera que la economía se ralentizará a una tasa de crecimiento inferior a la tendencia del 1,7% este año -desde el 2,8% pronosticado antes- , que el desempleo aumentará al 3,7% a fines de 2022 y que seguirá subiendo hasta el 4,1% hasta 2024 y considera que la inflación, medida por el índice de precios de los gastos de consumo personal, se situará en el 5,2% durante este año y solo se ralentizará gradualmente a un 2,2% en 2024.

Cómo serán de malas las perspectivas que es difícil encontrar en la historia de Wall Street un escenario más pesimista. Y más de la mitad de las compañías del NASDAQ han quedado reducidas a menos de la mitad, o sea, la mitad de los integrantes del Nasdaq cotizan al menos un 50 % por debajo de sus máximos de 12 meses:

Y muchos gurús creen sinceramente que las acciones nunca volverán a subir en nuestra vida al nivel que dejaron. De hecho, siguen cayendo a pesar de que en las tres oportunidades en que la Fed subió las tasas este año Wall Street se disparó, aunque el entusiasmo duró poco como puede verse en este gráfico del S&P:

Ahora, teóricamente, históricamente, las materias primas bajaban al aumentar el índice dólar (DXY) o, mejor dicho, mantenían un valor estable y, por ende, más baratas en términos de un dólar más caro, sin embargo, hoy al índice de commodities BCOM no le preocupa el aumento del dólar:

Mostrando dos fenómenos nuevos. En primer lugar, que el hecho de que el dólar se revalorice con respecto a otras monedas (el índice DXY) no significa que, en términos absolutos, no se desvalorice. En otras palabras, los productores de commodities tienen que ajustar sus precios por -sus consumos- inflación independientemente de que el billete verde mejore su cotización respecto de las otras monedas. En segundo lugar, que fenómenos como las cuarentenas -que llegaron al colmo de prohibir el traslado de peones, servicios e insumos del campo complicando la producción- y la guerra y las sanciones de los gobiernos están perjudicando la producción y distribución.

Así las cosas, la ONU, que en su momento apoyó las cuarentenas, ahora se rasga las vestiduras y advierte sobre una inminente crisis alimentaria mundial con cientos de millones de personas desnutridas, unas cien veces, si, cien veces, más que las supuestas víctimas del covid 19 y todas sus variantes. Y lo peor del caso es que reconoce que “es solo la punta del iceberg”. Claro que nunca reconocerá su responsabilidad -son burócratas demasiado beneficiados por los Estados como para correr el riesgo de perder sus privilegios- y entonces culpan solo a “la guerra en Ucrania”.

Es cierto que el bloqueo ruso en Odessa, principal puerto de Ucrania, es muy perjudicial. Desde allí, previo a la guerra, el país exportaba cada mes unos seis millones de toneladas de grano que alimentaban a unos 400 millones de personas. Pero no aceptar que el problema empezó mucho antes de la guerra, con las cuarentenas, es mentir descaradamente con el fin de esconder culpas.

Dato mata relato. Una de las consecuencias más perniciosas ha sido el aumento sin precedentes de los precios de muchos insumos, particularmente, de los fertilizantes que, entre otras cosas, ha provocado un aumento histórico en los precios de los alimentos y el colapso de las cadenas de suministro en todo el mundo. Pero, mientras que los analistas “pro cuarentena” acusan a la guerra, la siguiente curva muestra claramente que el problema empezó mucho antes y, de hecho, el precio ha bajado en estas últimas semanas:

En particular, en nuestro socio Brasil, gran productor mundial de alimentos, según Bloomberg, el exceso de fertilizantes que se acumula en los puertos brasileños más grandes indica que el precio de los nutrientes tiene que bajar aún más antes de que los agricultores comiencen a comprar, es decir, las expectativas son de que baje, a pesar de la guerra, gracias al levantamiento de las cuarentenas y demás restricciones:

Pero hay otras lindezas, como siempre, impulsadas por los Estados (por el monopolio de la violencia, por la violencia). Por caso, días atrás el maíz reanudó su racha alcista impulsado por el racionamiento de cultivos en EE.UU. De hecho, los precios de este grano experimentaban su mayor subida en 15 semanas. Sucede que existe una especie de seguro ante el mal clima, promocionado desde el Estado, que compensa a quienes no siembran hasta el 5 de junio, optando muchos agricultores por dejar millones de hectáreas sin sembrar.

En fin, tal es la incertidumbre que durante las últimas jornadas las ventas se han impuesto incluso en el mercado de deuda. Así, el rendimiento de la deuda estadounidense a 10 años llegó a marcar nuevos máximos con rentabilidades que tocaron el 3,42%, al igual que el bund alemán (hasta el 1,75%) o la española (que tocó el 3,12%) y que profundiza sus máximos de 2014. Y si se observa la deuda a corto plazo, a dos años, de los estados citados anteriormente se repite el mismo patrón.

Entretanto Argentina, aburre, el desorden es tan grande, con tantas ridículas intervenciones coactivas del Estado en el mercado -las personas trabajando en paz- que aburre hablar. La deuda, las reservas y los dólares que ya venían complicados se complican aun más con las subidas de la Fed: suben las tasas y sube el dólar.

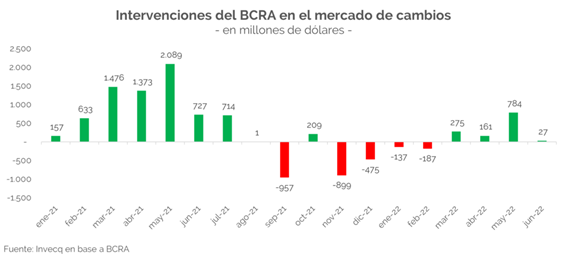

Ya antes de estas complicaciones, desde Invecq advertían que la acumulación de reservas por parte del BCRA sigue en niveles críticos, ya que solo lograba obtener USD 27 M en lo que iba del mes, acumulando un stock total de reservas netas de aproximadamente USD 2.800 M. Por lo tanto, considerando que a fin de mes ingresarán USD 4.000 M por parte del FMI, pero se tendrán que pagar alrededor de 2.700 M, a falta de pocas ruedas el objetivo de alcanzar los 6.425 M de reservas para fin del primer semestre sería posible únicamente captando más de 190 M por día, “lo cual sentencia casi definitivamente el incumplimiento de esta meta”.

Claramente el cepo al dólar -y la consecuente baja paridad oficial artificial- fue contraproducente porque produjo una baja en las liquidaciones de los exportadores y una suba en las importaciones abaratadas por el gobierno. Los controles de precios no reducen la suba del IPC y mucho menos la inflación, y ahora los bonos CER, casi la única herramienta con la que el gobierno podía captar pesos, tampoco serán suficientes para atraer el total de fondos necesarios.

Y para nada servirá la “espectacular” recaudación impositiva, que tuvo un aumento nominal del 79,9% i.a. en mayo en pesos cuando el dólar apenas subió un 47%, lo que da un aumento en la “recaudación real” -en dólares- del 30%. Por el contrario, esto anticipa un mal desempeño de la economía ya que los fondos recaudados por vía impositiva son fondos quitados al sector privado para consumo y producción y malgastados por una burocracia ineficiente y de espaldas al mercado.

Últimos 5 Artículos del Autor

16/05 |

Reason Weekend 2024

10/07 |

Freedom Fest - Las Vegas

.: AtlasTV

.: Suscribite!