Es necesario un cambio de régimen monetario

Emilio Ocampo

Profesor de Finanzas e Historia Económica en UCEMA (Buenos Aires), donde también dirige el Centro de Estudios de Historia Económica.

La tasa de inflación de marzo fue de 11%, inferior a la que esperaba el mercado y es otro eslabón que confirma una trayectoria descendente. Es una excelente noticia. Indudablemente, las medidas que ha tomado el gobierno en el plano fiscal y monetario están teniendo efecto sobre los precios.

De cualquier manera, hay que poner estos resultados en perspectiva. Ningún país en el mundo tiene hoy una tasa de inflación superior al 5% mensual. En Venezuela, nuestro competidor regional en los rankings mundiales de inflación, fue 1,2%, lo cual parece nirvana. En Zimbabue, quien también nos disputa el podio desde el África subsahariana, la tasa de inflación mensual el mes pasado fue de 4,9%.

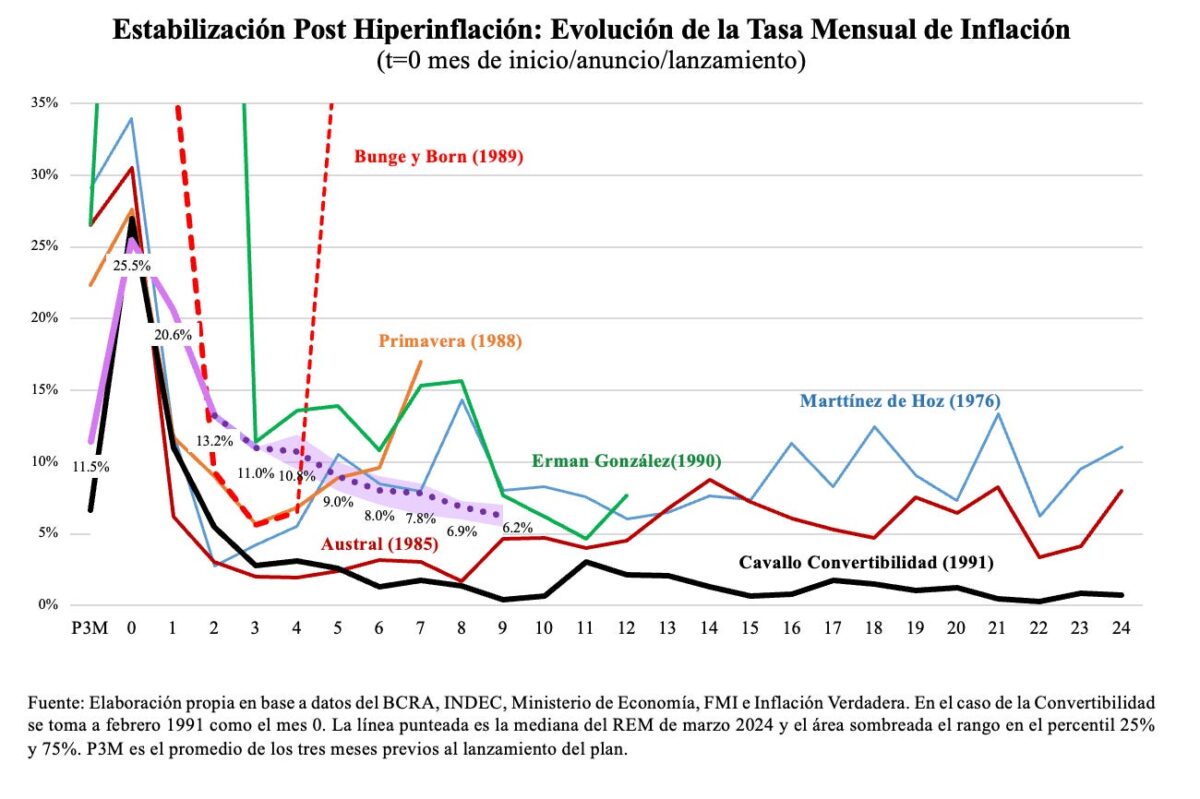

Es útil también tomar una perspectiva histórica. La Argentina “salió”, o más bien intentó salir, de inflaciones extremas o hiperinflaciones en seis ocasiones: abril de 1976, junio de 1985, agosto de 1988, julio de 1989, diciembre de 1989 y marzo de 1991.1El único “intento” exitoso fue el último, con la Convertibilidad, que le dio a la Argentina diez años de estabilidad de precios inédita desde 1945.

Estas experiencias se pueden visualizar en el gráfico siguiente cuyo eje vertical mide la tasa de inflación mensual y el horizontal mide los meses desde el inicio del plan. La tasa de inflación de la gestión actual está marcada en color violeta con los datos publicados hasta marzo, la línea punteada muestra la inflación esperada que surge del relevamiento de expectativas que hace el BCRA y el área sombreada el rango entre el percentil 25 y 75 de esa muestra. Como se puede observar, en casi todos esos episodios la caída inicial de la tasa de inflación mensual fue más pronunciada que la observada y la esperada para la política del Ministro Caputo.

Un breve resumen para refrescar la memoria. Los dos planes de Martínez de Hoz fueron un fracaso.2 Con los militares entusiasmados con el complejo militar-industrial (SOMISA, Ferrocarriles, Tandanor, etc.) y el rearmamento para una posible guerra con Chile, nunca se logró alcanzar el equilibrio fiscal ni redujo el gasto público. En cinco años la inflación anual promedio nunca estuvo por debajo del 100%. En democracia su gestión seguramente habría sido mucho mas corta.2

El Plan Austral tuvo gran éxito en los primeros meses, lo cual contribuyó a una amplia victoria de la UCR en las elecciones legislativas y provinciales de octubre de 1985. En un discurso anunciando el plan por cadena nacional Alfonsín prometió que el BCRA no financiaría más el déficit. Sin embargo, nunca logró alcanzar el equilibrio fiscal. En 1987 el déficit del sector público no financiero representó 6,7% del PBI al cual se sumó un déficit cuasi fiscal del BCRA equivalente a 3,7% del PBI. El llamado Plan Primavera (o Austral reloaded) lanzado en agosto de 1988 cuando la tasa de inflación mensual superó 27%, no logró resolver ninguno de los problemas heredados y desembocó en la primera hiperinflación de 1989.

Con el Plan Bunge y Born se logró la caída más abrupta en términos absolutos de la tasa de inflación pero también la más efímera. A pesar de los anuncios en términos de ajuste fiscal y reforma del estado (que inevitablemente tomarían tiempo para ser implementados) no se resolvió el problema del déficit cuasi-fiscal del BCRA. Con expectativas desancladas y un tipo de cambio atrasado el plan terminó a los seis meses en una maxidevaluación y una nueva hiperinflación. El ajuste fiscal de Erman Gonzalez (casi 2,5% del PBI en déficit primario) no alcanzó dada la pesada herencia, y aunque eliminó el déficit cuasi-fiscal con el Plan Bonex, tampoco logró domar la inflación, que en su último mes de gestión acumuló 7,7%.

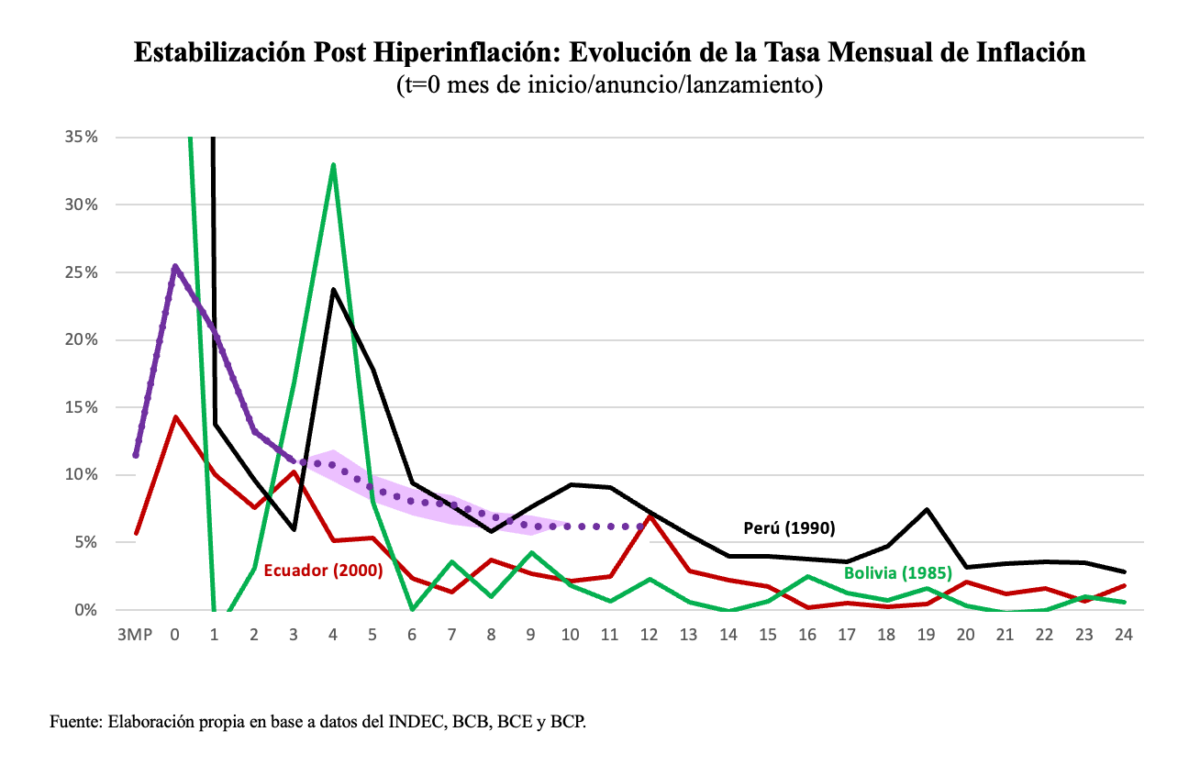

Si comparamos los resultados obtenidos hasta ahora por el gobierno con los de algunos países vecinos que enfrentaron situaciones parecidas en los ochenta y noventa, observamos que la caída más acelerada y menos volátil ocurrió en Ecuador con la dolarización. En tres años alcanzó una tasa de inflación anual de un solo dígito. A Bolivia le tomó ocho años lograr ese objetivo (diciembre de 1993). A Perú con el “Fujishock” le tomó siete años y un golpe de estado (con suspensión del Congreso) reducir la tasa de inflación anual por debajo de 10%.

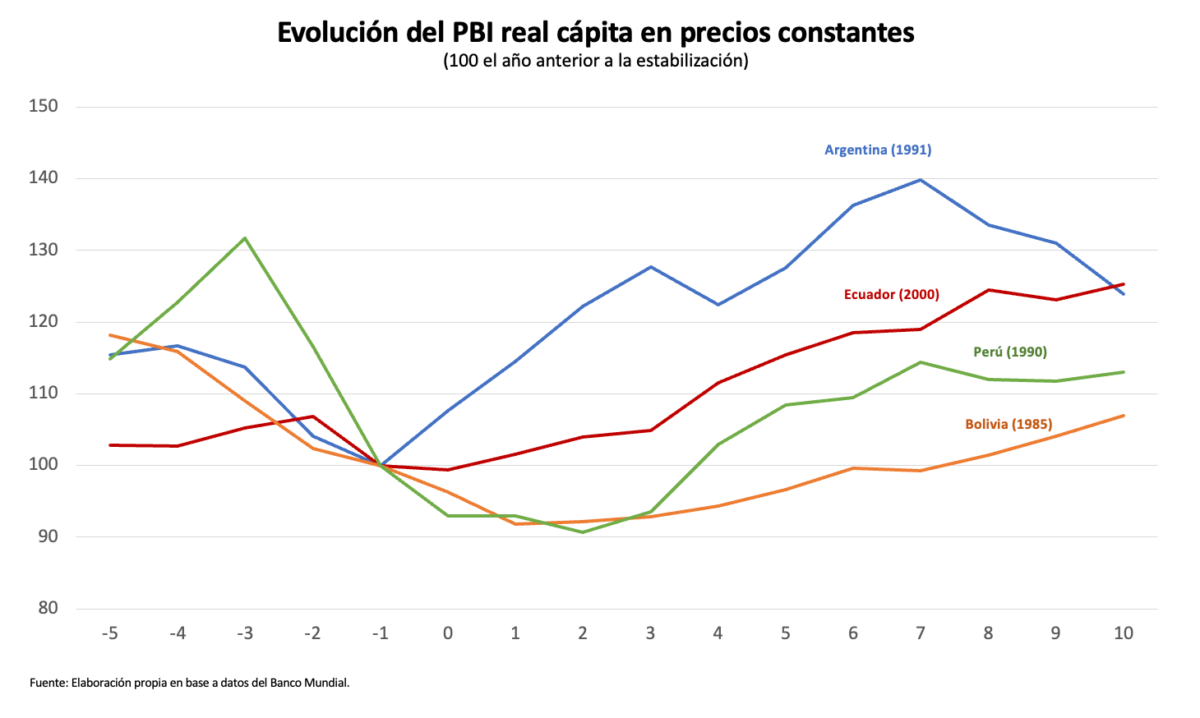

Si comparamos el costo de los planes de estabilización en términos de actividad económica, se ve fácilmente que los países que menos sufrieron fueron la Argentina y Ecuador. Recién en 2006 Bolivia alcanzó el mismo PBI per cápita que tenía en 1978 y Perú superó el máximo alcanzado en 1987 en 2005.

Hay algunas lecciones obvias de todas estas experiencias. En la Argentina y Ecuador, donde se implementaron los dos planes de estabilización más exitosos en términos de reducción de la inflación y recuperación económica, hubo ajuste fiscal pero el proceso comenzó con una reforma monetaria dura.3 En Perú el “cambio de régimen” recién llegó el 31 de diciembre de 1993, cuando, un año y medio después de un golpe de estado, Fujimori promulgó una constitución que establecía la autonomía del banco central e imponía al Ejecutivo la obligación de presentar al Congreso con antelación presupuestos financiados con recursos genuinos. En Bolivia la independencia de jure del banco central recién se alcanzó en octubre de 1995 durante la presidencia de Gonzalo Sánchez de Losada con la promulgación de la Ley 1670.4 El segundo artículo de esta ley estableció que el objeto del Banco Central de Bolivia “es procurar la estabilidad del poder adquisitivo interno de la moneda nacional”.

Lo que explica la relativa lentitud con la que está cayendo la inflación en la Argentina, es la incertidumbre que persiste respecto a que régimen monetario piensa implantar el gobierno. Seguimos con el cepo kirchnerista y nadie sabe con certeza cuándo se levantará y que lo reemplazará. Desconozco los planes del gobierno, pero imagino dos posibilidades, a) Milei no abandonó la dolarización pero está preparando en sigilo su implementación (recordemos que Cavallo anunció la Convertibilidad de manera sorpresiva dos meses después de haber entrado al Ministerio de Economía), o, b) ha optado por otro régimen monetario. Cualquiera sea la decisión, cuanto antes se implemente el nuevo régimen, mejores serán los resultados.

En los últimos tiempos se escucha que vamos hacia la “libre competencia de monedas”. Como ya he explicado en otro artículo, semejante regimen no tiene sentido si el dólar no tiene curso legal y no haya impedimento alguno a su tenencia, uso y/o transferencia. Y tampoco tiene sentido ni viabilidad darle curso legal al dólar (lo cual requiere ley del Congreso) mientras existan múltiples tipos de cambio de jure y de facto.

Incluso aunque se unificara el tipo de cambio y se opte por un régimen en el que peso sobreviva en el sistema bancario, no generaría la credibilidad necesaria para reducir la inflación rápidamente, ya que la posibilidad de que un gobierno populista vuelva al poder y abuse de la emisión sigue siendo alta. Este problema no se resuelve promulgando leyes que impongan penas a funcionarios por financiar el déficit fiscal emitiendo más pesos. En un país con anomia institucional como la Argentina, en el que es muy fácil derogar las leyes, dejarlas sin efecto por una “emergencia económica” o violarlas impunemente con anuencia del Poder Judicial, ese tipo de medidas no genera mucha credibilidad.

Con una verdadera libre competencia de monedas la gente se dolarizará completamente. Nadie querrá tener un peso depreciado que no tiene más futuro que seguir depreciándose bajo este o el próximo gobierno. Milei lo tiene bien claro. Quizás por eso ya no habla de dolarización. Pero avanzar hacia una dolarización de jure por este camino indirecto y sin marco legal encierra un alto riesgo. De cualquier manera, ni Caputo, ni Sturzenegger, ni Reidel, a pesar de las diferencias que puedan tener entre ellos, están a favor de la dolarización, por lo cual parece poco probable que el gobierno avance en esta dirección.

Milei también sabe que ningún país ha podido salir de un proceso de inflación extrema o hiperinflación si el ajuste fiscal no es acompañado por un “cambio de régimen” monetario abrupto y creíble. Algunos economistas hablan del régimen cambiario como si fuera algo superficial y desconectado del resto de la política económica. Quizás porque están acostumbrados a un país donde las autoridades controlan arbitrariamente el tipo de cambio y la tasa de interés doméstica, imponen todo tipo de restricciones a la compra y venta de divisas y restringen los movimientos de capitales. Parecen sufrir de una especie de síndrome de Estocolmo; no conciben un régimen libre y no intervenido.

Con libre movilidad de capitales, como existe en Brasil, Chile, Perú y Uruguay (que es a lo que deberíamos aspirar), un régimen de tipo de cambio fijo –léase dolarización, caja de conversión u otro– implica una regla monetaria específica (la variación de la base monetaria depende de los movimientos de la balanza de pagos). Es decir, es un régimen monetario y también fiscal, porque limita la capacidad de financiar déficits con emisión monetaria.

A veces se argumenta que a mediano o largo plazo, un régimen de tipo de cambio fijo puede resultar inviable si el gobierno no es creíble y recurre abierta o subrepticiamente a la emisión de moneda (o cuasi moneda) para financiar déficits elevados y recurrentes. Sin embargo, como demuestra el caso de Ecuador, no siempre es así. Durante la presidencia de Correa, el gasto público aumentó de 24% a 45% del PBI y el déficit fiscal primario promedió 1,7% del PBI (durante la presidencia de Cristina Kirchner promedió 1,6% del PBI). La dolarización sobrevive y la tasa de inflación anual es inferior a la de Estados Unidos.

Sea como fuera, cualquier régimen monetario-cambiario que se proponga para la Argentina debe aprobar este test: ¿Sobreviviría si el Presidente o el Ministro de Economía fuera alguien como los Kirchner, Sergio Massa o Axel Kicillof? No tiene sentido proponer un fair weather regime, es decir un régimen que solo funciona con “gobiernos buenos”, respetuosos del orden jurídico y fiscalmente responsables. La historia sugiere que la probabilidad de que volvamos a tener un “gobierno malo”, léase populista e irresponsable, sigue siendo alta, especialmente si se produce otro auge en el precio de los commodities. El régimen monetario es como la casa en el cuento de los tres chanchitos. No hace falta aclarar quién es el lobo feroz.

La dolarización aprueba el test. Rafael Correa denostó la dolarización ecuatoriana como economista, como Ministro de Economía y, más importante aún, como Presidente de la Nación durante diez años en los que detentó más poder que el que tuvo Cristina Kirchner en la Argentina. Sin embargo, nunca pudo revertir la dolarización y reintroducir el sucre, mientras que Alfonsín y Duhalde lograron voltear la Convertibilidad en pocas semanas. Correa además declaró un default oportunista en 2008, intentó degradar la integridad financiera de la dolarización expandiendo irresponsablemente el balance del banco central e impulsó, sin éxito, el lanzamiento de una moneda digital. El descalabro fiscal correísta tuvo serias consecuencias para la economía ecuatoriana (el default de 2020, una fuerte apreciación del tipo de cambio real, desaceleración del crecimiento, etc.), pero la dolarización mantuvo la inflación bajo control. Es decir, la dolarización le bajó el costo al populismo. Si Correa hubiera podido imprimir su propia moneda, el poder adquisitivo de los ecuatorianos se habría evaporado con una inflación galopante. En la Argentina, el descontrol fiscal populista nos llevó a una hiper-estanflación con pobreza creciente.

El grado de compromiso de un gobierno a un régimen monetario es función del costo político de revertirlo. Como explica esta nota de BBC Mundo de enero de 2020, en Ecuador, el costo de repudiar la dolarización es muy alto.

Revertir la dolarización no se trata simplemente de confiscar los depósitos de un grupo relativamente pequeño de ahorristas (como lo hizo Duhalde con la Convertibilidad) sino de quitarle los dólares del bolsillo a los trabajadores, que constituyen la mayoría del electorado.

Resulta obvio también que la dolarización no resolvió todos los problemas de Ecuador. Sería absurdo pretender que así lo hiciera. Pero logró el objetivo principal, que era reducir de manera rápida y permanente la inflación.

Es muy loable y hay que aplaudir todo lo que ha hecho el gobierno con la desregulación, la reducción del gasto público y el déficit fiscal, el alineamiento geopolítico y la exposición y el castigo a los corruptos que se han servido del Estado para enriquecerse ilegalmente. Pero en democracia una política anti-inflacionaria con un ajuste fiscal recesivo es políticamente inviable.

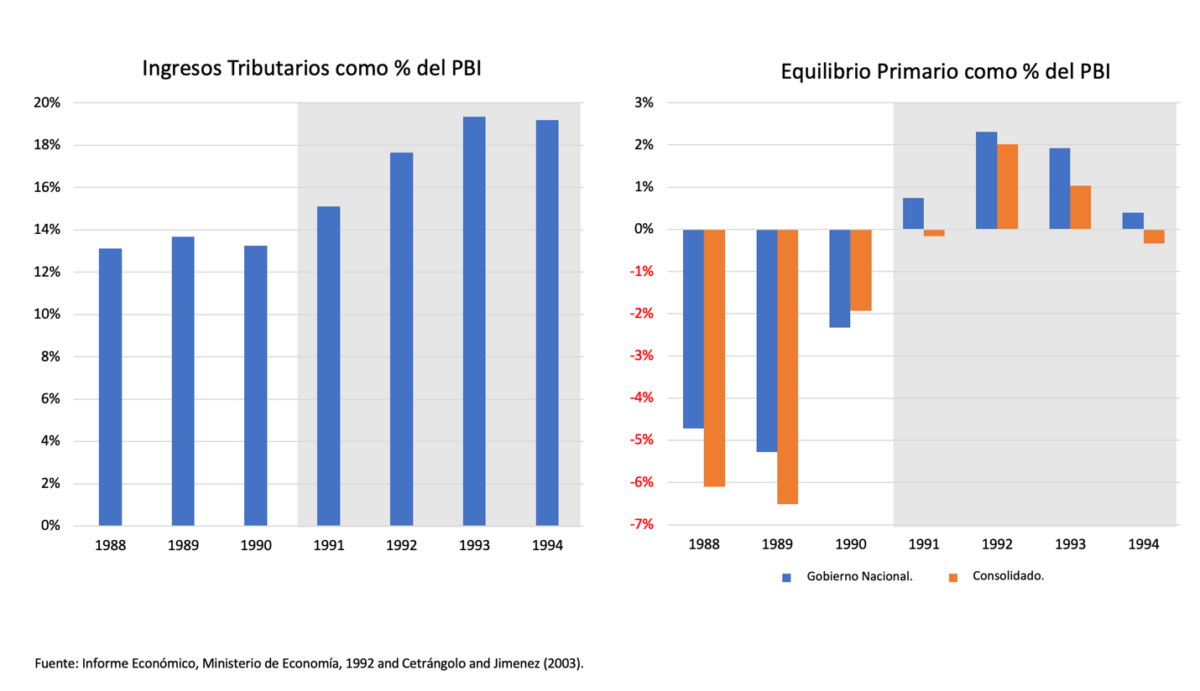

Un cambio de régimen creíble genera reactivación y contribuye a alcanzar más rápidamente el equilibrio fiscal. Así lo confirma la experiencia argentina con la Convertibilidad. La economía se reactivó porque la gente percibió que se había producido un cambio de régimen monetario y fiscal que aseguraba la estabilidad de precios.

Insisto sobre un punto clave: todos los países que lograron reducir inflaciones extremas o hiperinflaciones de manera rápida y permanente incluyeron un cambio de régimen monetario y fiscal. Es decir, un cambio radical en la manera en la que el gobierno determina sus presupuestos y financia cualquier exceso de gasto (excluyendo explicitamente la emisión monetaria).

Las reformas en el plano monetario y fiscal deben estar bien coordinadas y secuenciadas. Un cambio de régimen creíble es como ponerse un traje nuevo para un evento de gala. No alcanza con ponerse el saco sin el pantalón o viceversa. Además, el saco y el pantalón deben ser de la misma tela y el mismo color. Lo que sucede es que la reforma monetaria-cambiaria tiene ejecución e impacto inmediatos mientras que la fiscal inevitablemente toma tiempo. La primera es clave en el corto plazo para reducir la inflación rápidamente y lograr el equilibrio fiscal sin que caigan la actividad y el empleo, pero a largo plazo mantener ese equilibrio es lo que sostiene la estabilidad monetaria. Querer hacer una sin la otra (o viceversa) no sirve.

Dada nuestra historia, en la Argentina las promesas de un presidente, por más ortodoxo y liberal que sea, ya no alcanzan a generar suficiente credibilidad. Sin acuerdo político con los gobernadores y parte de la oposición en el Congreso, ninguna reforma fiscal y/o monetaria tendrá sustentabilidad, y, por lo tanto, carecerá de credibilidad. Y sin credibilidad, tomará más tiempo reducir la inflación a niveles tolerables y le tomará más tiempo a la economía recuperarse. Esto a su vez, reducirá el capital político del gobierno haciendo más difícil que pueda avanzar con su ambicioso programa de reformas estructurales. El votante argentino es notoriamente impaciente.

Para salir de esta situación, el gobierno, que todavía cuenta con un apoyo mayoritario del electorado, debería forjar un acuerdo con fuerzas afines para avanzar lo antes posible con una reforma monetaria dura (preferiblemente una dolarización de jure voluntaria). Quizás avanza en esa dirección. Sin embargo, en el Pacto de Mayo brilla por su ausencia cualquier mención a una reforma monetaria. Las prioridades del gobierno parecen estar en el aspecto fiscal y regulatorio. Pero la historia demuestra que la reforma monetaria es la madre de todas las reformas. Es la que protege y viabiliza a las otras. Si no se implementa rápidamente un cambio de régimen monetario, el gobierno pone a riesgo un valioso capital político que se depreciará también rápidamente si la inflación no cae a niveles tolerables. Todavía hay tiempo para corregir el rumbo.

Este artículo fue publicado originalmente en el Substack Dolarización en Argentina el 15 de abril de 2024.

1

No tiene sentido discutir si en todos estos episodios cabe la definición de hiperinflación de Cagan, qué como él mismo admitió era arbitraria. La característica esencial de lo que usualmente se define como hiperinflación o inflación extrema es la caída abrupta y sostenida de la demanda de dinero. Y eso puede ocurrir, y ha ocurrido, incluso cuando la tasa de inflación mensual llega al 20 o 25%.

2

Martínez de Hoz fue junto con Sourrouille es uno de los pocos Ministros de Economía que se pudo dar el lujo de anunciar dos planes de estabilización. El iniciado el 20 de diciembre de 1978 también fue un fracaso. Sourrouille también fracasó en ambos intentos aunque tuvo más éxito con el inicial.

3

En el contexto de este artículo el término “régimen” hace referencia a los mecanismos formales y no formales por los cuales un gobierno fija sus presupuestos y financia cualquier exceso de gasto (es decir, déficit). Una reforma monetaria dura implica un cambio de régimen monetario y fiscal porque priva al Ejecutivo de una fuente de financiamiento: la emisión monetaria.

4

En octubre de 1995 la tasa de inflación mensual alcanzó 1,9%, la más alta desde febrero de 1992.

Publicado en Cato Institute.

Últimos 5 Artículos del Autor

16/05 |

Reason Weekend 2024

10/07 |

Freedom Fest - Las Vegas

.: AtlasTV

.: Suscribite!